A prémium lakások piaca is túllendülni látszik a mélyponton. A 2023-as erős lassulás után idén a befektetők is kezdenek visszatérni ebbe a szegmensbe.

Idén áprilistól új elemmel bővül a béren kívüli juttatások köre, ugyanis mostantól beszállhat az alkalmazottak devizahitelének törlesztésébe a munkáltató adó és járulékmentesen. Így akár több tízezer forintot spórolhatunk havonta. A törvény azonban nemcsak a devizahitelekre vonatkozik, az újonnan felvett forint alapú kölcsönszerződéseket szintén lehet cafeteria keretből fedezni, cikkünkben kiszámoltuk, hogyan tudunk élni a kedvezménnyel.

Nagy könnyítést jelent a devizahiteleseknek, hogy a béren kívüli juttatásból is hozzátehetnek a törlesztőrészletükhöz, ami az árfolyamgáthoz hasonlóan kiválóan alkalmas arra, hogy fellélegezhessenek az árfolyam szorításából az adósok. Egyrészt ezzel lehet a jelenlegi törlesztőrészletet csökkenteni, és az így megspórolt összeget megtakarításba fordítani.

Mik afeltételei, hogy kihasználhassuk az új kedvezményt?

Vannak megkötések a szabályozásban, amik meghatározzák, hogy milyen lakást vásárolhatunk a kedvezmény felhasználásával. Lényeges, hogy a támogatás az ingatlan értékének maximum 30 százalékáig terjedhet, már korábban felvett hitelek esetében a hátralevő tartozást kell figyelembe venni. Fontos továbbá, hogy a megvásárolható lakás szobaszáma, illetve értéke függ attól, hogy hány fő jelentkezik be az ingatlanba, illetve a szabályozás figyelembe veszi a jövőben születő gyermeket is. Ennek célja az, hogy ne befektetési céllal vásároljanak ingatlant a kieső adóbevételek terhére, hanem a tényleges lakásigényt elégíthessék ki ennek segítségével. Igaz ugyan, hogy a fejenként adható cafeteria keret évente 500 ezer forintig kedvezményes, azonban egy hitelt több forrásból is lehet támogatni, azaz a családtagok béren kívüli juttatása összeadódhat.

A kiváltott hitelek esetében lehetséges a cafeteriás fizetés, mivel itt az eredeti hitel felhasználása az irányadó. Fontos továbbá, hogy ezzel a könnyítéssel a közeli hozzátartozók hitelét is lehet fizetni.

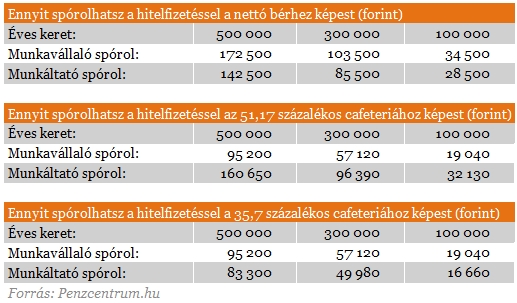

Mennyit spórol a munkavállaló, és mennyivel jár jobban a munkáltató?

A válasz elsősorban azon múlik, hogy a cafeteria keretet nettóban, vagy bruttó összegben határozza meg a munkáltató. Az egyszerűség kedvéért a bruttóban meghatározott kerettel számolunk, mivel ennek esetén kézzelfogható a spórolás mind a két fél esetében. Kiszámoltuk, hogy az egy főre eső cafeteria kerettel mennyit tudunk spórolni évente. 500 ezer forintos, 300 ezer forintos, és 100 ezer forintos tételekkel kalkuláltunk, így látható, hogy mennyit lehet megtakarítani a magasabb adókulccsal rendelkező béren kívüli juttatásokhoz képest; illetve ahhoz képest, hogy az adott összeget bérként kapjuk meg.

Hogy érdemes kalkulálni, ha új hitelt veszek fel?

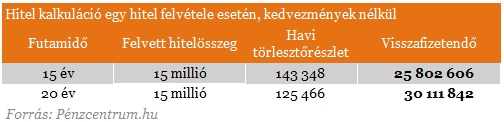

Nézzük meg egy általános példán keresztül, hogy milyen lehetőségeink vannak. Ha 15 évre veszünk fel lakáshitelt, akkor a törlesztőrészletünk 143 ezer forint lesz havonta. Ha a támogatást maximálisan igénybe vesszük, akkor öt évig a havi részlet 60 ezer forintra rúg. Ebben az esetben azt kell mérlegelni, hogy az öt év leteltével ki tudjuk-e fizetni a megemelkedő havi részleteket.

Lényeges, hogy milyen hitelt választunk, ugyanis amennyiben az öt év elteltével sem szeretnénk, hogy jelentősen megugorjon a törlesztőrészletünk, akkor szerződést kell módosítani, a futamidő növelésével csökkentve a havi befizetendőt.

Ha növeljük a futamidőt, akkor érdemes lineáris (egyenlő arányban oszlik el a tőke visszafizetése) kamatozású terméket választani, mivel ebben a konstrukcióban a tőketörlesztés már a futamidő elején megkezdődik, míg az annuitásos konstrukcióban a futamidő elején csak a hitelköltségeket törlesztjük. Azért kedvezőbb szerződésmódosítás esetén a lineáris változat, mert így a tőke törlesztése már a futamidő elején megkezdődik, így amikor öt év után módosítjuk a szerződést, akkor a további költségeket az alacsonyabb tőketartozás alapján számítja ki a bankunk.

Bárkinek járhat ingyen 8-11 millió forint, ha nyugdíjba megy: egyszerű igényelni!

A magyarok körében évről-évre nagyobb népszerűségnek örvendenek a nyugdíjmegtakarítási lehetőségek, ezen belül is különösen a nyugdíjbiztosítás. Mivel évtizedekre előre tekintve az állami nyugdíj értékére, de még biztosítottságra sincsen garancia, úgy tűnik ez időskori megélhetésük biztosításának egy tudatos módja. De mennyi pénzhez is juthatunk egy nyugdíjbiztosítással 65 éves korunkban és hogyan védhetjük ki egy ilyen megtakarítással pénzünk elértéktelenedését? Minderre választ kaphatsz ebben a cikkben, illetve a Pénzcentrum nyugdíj megtakarítás kalkulátorában is. (x)

Ez így elég bonyolultan hangzik, ezért nézzünk egy példát!

Ha 143 ezer forintos havi részletű hitelt veszünk fel, abból a munkáltatónk évente 1 millió forintot tud átvállalni béren kívüli juttatás címén. Ez havonta 83 ezer forintot jelent, vagyis a törlesztőrészletünk 60 ezer forint lesz. A 15 millió forint felvett hitelből az öt év végén nagyjából 17 millió forint visszafizetendő marad. Ekkor, ha a hátralévő 10 éves futamidőt szerződésmódosítással 15 évre növeljük, akkor a havi törlesztőrészlet 143 ezerről 116 ezerre csökken. Ezt a verziót akkor érdemes választani, ha ki tudjuk fizetni a megnövekedett törlesztőrészletet, mivel ebben az esetben tudunk spórolni ahhoz képest, mintha a nettó fizetésünkből fizetnénk végig a lakáshitelünket.

Hogyan tudom kihasználni a kedvezményt másképpen?

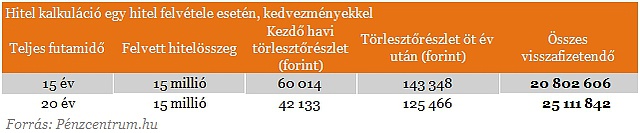

Ezt a könnyítést az új hitel felvételekor úgy érdemes kihasználni, hogy két hitelt veszünk fel, ugyanis így tudjuk a legtöbbet spórolni. Ez azt jelenti, hogy felveszünk egy hitelt öt évre, aminek a havi törlesztőjét a cafeteria juttatás havi összegében határozzuk meg. A másik hitelfelvétel pedig akkora kell, hogy legyen, amekkora részletet hosszú távon, akár 15-20 éven keresztül is tudunk fizetni.

Nézzünk egy példát!

Tegyük fel, hogy 15 millió forint hitelre van szükségünk. Évente egymillió forint béren kívüli juttatást kapunk a munkahelyünktől, tehát maximálisan ki tudjuk használni a kedvezményt. Így az öt évre felvett hitel 4,2 millió forint értékű kell, hogy legyen ahhoz, hogy teljes mértékben ki tudja fizetni a munkáltatónk. A másik hitel, amit felveszünk a fennmaradó 10,8 millió forintra szól, amit 15 évre veszünk fel. Ennek a jelzáloghitelnek a havi törlesztőrészlete havi 100 ezer forint lesz, az első öt évben és az utána fennmaradó tíz évben egyaránt.

Melyik konstrukciót válasszam?

Úgy tűnik, hogy bármelyik konstrukciót válasszuk mi jól járunk, és a munkaadónk is jól jár, mivel nekünk nem kell kifizetni a munkavállalói járulékokat, míg a cég a munkáltatói járulékokat spórolja meg ezzel a cafeteria elemmel. A különbséget akkor fedezhetjük fel a különböző konstrukciók között, ha megnézzük, hogy összesen mennyit kellett visszafizetni a hitelintézetnek. Ebben az esetben ugyanis egyértelmű, hogy akkor járunk a legjobban, ha minél nagyobb arányban használjuk ki a kedvezményt. Még akkor is jelentős pénzt lehet spórolni, ha futamidőt hosszabbítunk, ahogy a táblázatban is látható, a teljes visszafizetendő összeg ebben az esetben is 5 millió forinttal kisebb, mintha a kedvezménnyel élnénk.

Hadtörténeti kuriózum lehet az a 120 darab színes, jó minőségben retusált és digitalizált, publikálás előtt álló felvétel, amely 45 év lappangás után került elő.

Az egyik legígéretesebb hazai technológiai startup által most piacra dobott okos gyűrű lehetővé teszi, hogy egyetlen érintéssel bármilyen infót megosszunk magunkról új ismerősünkkel.

Rekord gyorsasággal fogytak el a jegyek arra 400 fősre tervezett, fiataloknak szóló kapcsolatépítő és önfejlesztő rendezvényre, amelynél a szervezők a közösségi finanszírozás modelljével toboroztak.

Az első hazai közösségi piactéren sikeresen célba ért egy mézes kampány, amelyben a vásárlás mellett egy hartai termelő kaptárait is örökbe lehetett fogadni.

-

Folytatódik az árcsökkentési program a Lidlben: mutatjuk, milyen akciók érkeztek

A magyar vásárlók különösen árérzékenyek, még mindig megnézik, hogy mire, mennyit költenek.

-

Erre most még kevesen gondolnak, amikor hitelt vesznek fel

Fáy Zsolttal, a MagNet Bank elnökével beszélgettünk.

-

Videó: bejutottunk a SPAR üzemébe, ahol évi 20 millió kg húst dolgoznak fel

Jelenleg több mint 360 ember dolgozik az üzemben.

-

Élethelyzetek, amiben kivédhető az anyagi kockázat (x)

Az elmúlt években különösen sok elbizonytalanító körülménnyel kellett szembenéznünk.

- Ezért továbbra is mi fizetünk a legkevesebbet Európában

- Kokaint és marihuánát terített egy vállalkozó Budapesten - videó

- Lemondott a gyanúba keveredett ukrán miniszter

- Egyelőre mégsem kap erősebb hatásköröket a versenyhivatal

- Egy mandátumot szerezhet az EP-választáson a Magyar Szövetség

- Hat bérletet hirdetnek meg az új évadra a Nemzeti Filharmonikusok

GEN Z Fest 2024

Retail Day 2024