Egy brazil nő kedden egy bankfiókba tolta nagybátyja kerekesszékben, hogy hitelt vegyen fel a nevében.

Milyen lakáshitelek nyerhetik el az MNB minősített fogyasztóbarát lakáshitel státuszt, mik a minősített fogyasztóbarát lakáshitel feltételei? Hogyan juthatunk hozzá ehhez a lakáshitelhez és ki kaphat minősített fogyasztóbarát lakáshitelt? Mit kell tudnunk a minősített fogyasztóbarát lakáshitel kamatjáról, kamatperiódusáról, mennyi a minősített fogyasztóbarát lakáshitel futamideje?

Cikkünkben minden fontos tudnivalót elárulunk a minősített fogyasztóbarát lakáshitel kapcsán: OTP minősített fogyasztóbarát lakáshitel és ERSTE minősített fogyasztóbarát lakáshitel: van különbség a bankok kínálata között? Minősített fogyasztóbarát lakáshitel OTP, UniCredit, ERSTE bankok esetében: ezeknek a fontos információknak mindenképp nézz utána, ha ilyen lakáshitelben gondolkozol!

Mi a minősített fogyasztóbarát lakáshitel?

A minősített fogyasztóbarát lakáshitel (röviden: MFL) egy olyan lakáshitel típus, ami megfelel a Magyar Nemzeti Bank „fogyasztóarát” minősítésének. A hitel nem az MNB saját hitele, bármelyik bank adhatja, ami megfelel az MNB által meghatározott kritériumrendszernek, vagyis a bank szerint kedvezőbb ajánlat lehet a hitelfelvevők számára. A pályázatot azért alkotta meg az MNB, hogy erősítse a bankrendszeri versenyt, hogy összehasonlíthatóbbá váljanak a magyar lakáshitelek, és hogy a fogyasztók tudatosabban igényelhessenek szigorúan forint alapú banki lakáshitel-termékeket.

A programot az MNB 2017. június 23-án indította, aminek köszönhetően a hiteligénylők gyorsabban és egyszerűbben juthatnak lakáshitelhez, illetve jóval többen választják a biztonságosabb, fix kamatozású, hosszabb időszakra rögzített hiteleket a változó kamatozású, kockázatosabb lakáshitelek helyett. Az MNB statisztikái szerint az átlagos minősített fogyasztóbarát lakáshitel összege 11,6 millió forint, a hitel futamideje pedig átlagosan 17,4 év. A minősített fogyasztóbarát lakáshitel a harmincas korosztály körében a legnépszerűbb, főleg Budapesten, a legtöbben használt lakás/ház vásárlására használják fel.

Mire használható fel a minősített fogyasztóbarát lakáshitel?

Alapvetően a hitelintézet dönti el, hogy a minősített fogyasztóbarát lakáshitel mire használható fel – ez azt jelenti, hogy ezt a hitelt nem lehet automatikusan, bármilyen kategóriára felhasználni, mindenképpen érdeklődnünk kell, hogy a bank ajánlatai mire vonatkoznak. A minősített fogyasztóbarát lakáshitel szempontjából alapvetően a következő lehetőségek elérhetőek:

- használt lakás/ház vásárlása;

- új építésű lakás/ház vásárlása;

- építés;

- bővítés;

- korszerűsítés;

- felújítás;

- lakáshitel kiváltás (például változó kamatozású hitel helyett, azonban ez nem azt jelenti, hogy a hitel teljesen átalakítható);

- gépkocsitároló, tároló építés/vásárlás;

- építési célú telekvásárlás;

- üdülő építés/vásárlás;

- Nemzeti Eszközkezelőtől ingatlan visszavásárlása.

A minősített fogyasztóbarát lakáshitel feltételei: milyen lakáshitelek kaphatják meg ezt a minősítést?

A minősített fogyasztóbarát lakáshitel feltételei a Magyar Nemzeti Bank által megszabott kritériumrendszer alapján kerülnek megállapításra. Általánosságban egy lakáshitel akkor kapja meg a fogyasztóbarát minősítést, amikor a következő feltételeknek megfelel az adott pénzintézet (pl. OTP, ERSTE) ajánlata:

- Kizárólag olyan törlesztés megengedett, melynek során egyenlőek a havi törlesztőrészletek (annuitásos törlesztés).

- A kamatperiódus hossza 5 (legalább 5 évig tartó fix törlesztőrészlet), 10, 15 év lehet, vagy a futamidő végéig tartó kamatrögzítés alkalmazása az elvárt.

- A hitelbírálati határidő az értékbecslés rendelkezésre állásától számított maximum 15 munkanap + a folyósítási határidő a folyósítási feltételek teljesítésétől számított 2 munkanap.

- A hitelező által választott referenciaértékhez viszonyított kamatfelár nem haladhatja meg a 3,5 százalékpontot.

- A hitel futamideje maximum 30 év lehet.

- A folyósításig felmerülő és az előtörlesztéshez kapcsolódó díjak maximáltak.

- Folyósítási díj: maximum a hitelösszeg 0,75%-a, de legfeljebb 150.000 Ft.

- Az előtörlesztési díj nem haladhatja meg az előtörlesztett összeg 1%-át, lakástakarék-pénztári betétből pedig a szerződés szerint elérhető megtakarítás, a hozzá kapcsolódó állami támogatás és az azokra jóváírt kamat mértékéig az előtörlesztés díjmentes.

Mi kell ahhoz, hogy ilyen lakáshitelhez jussunk?

Ahhoz, hogy igénylőként ilyen lakáshitelhez folyamodhassunk, meg kell felelnünk a bankok normál hitelminősítésének (nem könnyebb hozzájutni ehhez a hitelhez, mint bármelyik másikhoz). Alapfeltétel, hogy a minősített fogyasztóbarát lakáshitel értéke nem haladhatja meg a lakásérték 80%-át (vagyis 20% önerő minimum szükséges). További feltétel, hogy a hitelfelvevő személy havi igazolt jövedelmének maximum az 50%-a fordítható – kamatperiódustól függően – hiteltörlesztésre. Kivétel ez alól a magasabb jövedelem, ugyanis 400.000 Ft havi jövedelem felett 60%-ig terhelhető a fizetésünk.

Minél közelebb esünk a határértékhez, annál gyengébb hitelbesorolást kapunk, annál rosszabb feltételekkel, sőt, elképzelhető – kifejezetten alacsonyabb jövedelmű bérkategória esetén -, hogy nem kaphatjuk meg a minősített fogyasztóbarát lakáshitelt. Az is számít, hogy mennyi az önerőnk: minél több megtakarítással rendelkezünk és minél több a nettófizetésünk (vagyis minél nagyobb valószínűséggel tudunk rendben törleszteni), annál jobb a hitelajánlat.

A bankokkal szemben elvárás, hogy minden, a pályázatban résztvevő bank kötelező érvényű hitelajánlatot adjon az igénylőnek, amennyiben ehhez rendelkezésre állnak a megfelelő dokumentumok (meg kell, hogy legyen a hitelminősítés, ami minden bank esetében szubjektív). Ha megkaptuk a bank hivatalos minősített fogyasztóbarát lakáshitel ajánlatát, már tehetünk vételi ajánlatot egy házra, lakásra, mert tudjuk, hogy azt valószínűsíthetően meg fogjuk kapni. Habár a procedúrával foglalkozni kell, célszerű minél több banktól lekérni az ajánlatot és alaposan összehasonlítani azokat, hogy biztosan a legjobb hitelt vegyük fel.

Miért csak „valószínűsíthetően”, miért nem biztosan? Mert a banki értékbecslés eredményeképpen meghatározott ingatlanérték és az adásvételi szerződésre írt ingatlanérték nem feltétlenül egyezik – ha a bank alacsonyabbra értékeli az ingatlan értékét (ami könnyen megtörténhet), az növelheti a minősített fogyasztóbarát lakáshitel kockázatát és magasabb kamatszintet eredményezhet. Továbbá: a minősített fogyasztóbarát lakáshitel fedezetéül szolgáló ingatlanjára vagyonbiztosítást kell kötni, aminek a költsége a hiteligénylőt terheli.

Mennyi idő a minősített fogyasztóbarát lakáshitel folyósítása?

Az MNB feltételei 15+2 munkanapot szabnak meg a minősített fogyasztóbarát lakáshitel folyósítására, azonban ennek a kezdődátuma az összes dokumentum rendelkezésre állása és az értékbecslés megléte (utóbbinak nincs határideje, így a teljes hitelfelvétel könnyen hosszabb lehet 15+2 napnál) – azonban ez általánosságban egy kicsit gyorsabbnak mondható a normál lakáshitel felvételénél.

JÓL JÖNNE 1 MILLIÓ FORINT?

Amennyiben 1 millió forintot igényelnél 36 hónapos futamidőre, akkor a törlesztőrészletek szerinti rangsor alapján az egyik legjobb konstrukciót, havi 33 952 forintos törlesztővel az UniCredit Bank nyújtja (THM 14,41 %), de nem sokkal marad el ettől a CIB Bank 33 972 forintos törlesztőt (THM 14,45%) ígérő ajánlata sem. További bankok ajánlataiért, illetve a konstrukciók pontos részleteiért (THM, törlesztőrészlet, visszafizetendő összeg, stb.) keresd fel a Pénzcentrum megújult személyi kölcsön kalkulátorát. (x)

Minősített fogyasztóbarát lakáshitel kalkulátor

Minden bank más-más minősített fogyasztóbarát lakáshitel ajánlatokkal rendelkezik, amelyek megfelelnek az MNB szempontjainak. Ezek az ajánlatok folyamatosan változnak (például befolyásolhatja őket az infláció), éppen ezért érdemes amellett, hogy a hitelintézeteknél érdeklődünk, ellátogatni a minősített fogyasztóbarát lakáshitel kalkulátor MNB oldalára (minositetthitel.hu), vagy más banki összehasonlító oldalakra. A lakáshitelek összehasonlítása céljából megbízható és naprakész adatokat szolgáltat a Pénzcentrum.hu lakáshitel kalkulátora.

A minősített fogyasztóbarát lakáshitel milyen bankok esetében elérhető?

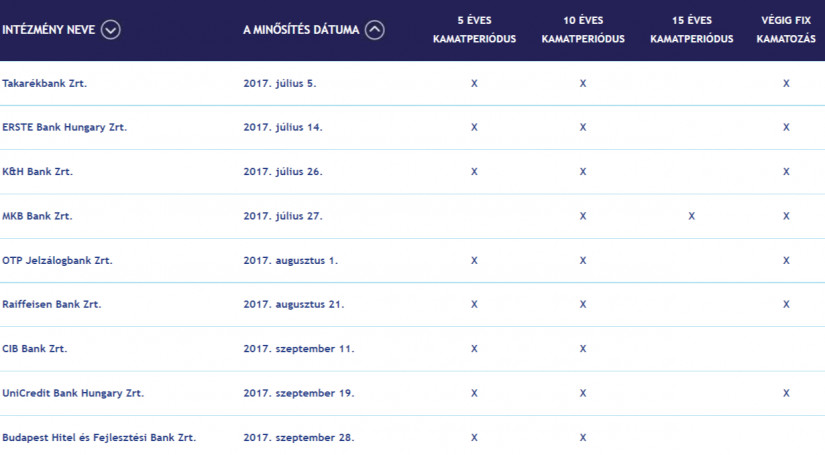

Magyarországon a minősített fogyasztóbarát lakáshitel bankok listája 2017 óta a következőképpen néz ki – ezekből a bankokból vehető fel minősített fogyasztóbarát lakáshitel:

- Takarékbank Zrt.

- ERSTE Bank Hungary Zrt.

- K&H Bank Zart.

- MKB Bank Zrt.

- OTP Jelzálogbank Zrt.

- Raiffeisen Bank Zrt.

- CIB Bank Zrt.

- UniCredit Bank Zrt.

- Budapest Hitel és Fejlesztési Bank Zrt.

Minősített fogyasztóbarát lakáshitel kamatperiódusok: mit ajánlanak a bankok?

Ahogy korábban is írtuk, minden bank esetében eltérő, hogy milyen minősített fogyasztóbarát lakáshitel elérhető a kínálatában. A döntő fontosságú kamatperiódus szempontjából a következőképpen néznek ki a bankok minősített hitelei, természetesen más-más THM-mel:

Minősített fogyasztóbarát lakáshitel - gyakori kérdések, kockázatok

Biztos, hogy olcsóbb, mint egy sima lakáshitel? Biztos ez a jó választás?

Nem feltétlenül olcsóbb: érdemes körültekintően eljárni a lakáshitel felvételekor, mert előfordulhat, hogy olyan lakáshitelre vagyunk jogosultak, ami habár nem felel meg a minősített fogyasztóbarát lakáshitel feltételeinek, mégis alacsonyabb a teljes hiteldíj mutatója. Az is előfordulhat, hogy egy első ránézésre alacsonyabb kamatú lakáshitel (akár minősített fogyasztóbarát lakáshitel) az egyéb rejtett költségeket beleszámolva úgy megdrágulhat, hogy találhatunk nála jobb ajánlatot.

Biztonságosabb, mint a normál lakáshitel?

Nem, ugyanis ha lejár a fix kamatozású, minimum 5 éves kamatperiódus (illetve a hiteltől függően más kamatperiódus), akkor megemelkedhet a kamat, ami jócskán befolyásolja a visszafizetendő összeget. Ha például 5 évre vettünk fel hitelt 5 éves kamatperiódussal, akkor nincs okunk az aggodalomra: egyszerűen kifizettük a tartozást, mire változhatna a kamat. Ha viszont 20 évre vettük fel a hitelt, ám csak 5 évig garantált a fix kamatperiódus, könnyen bajba kerülhetünk, hiszen a minősített fogyasztóbarát lakáshitel esetében is, a 6. évtől megnőhet a kamat. Célszerű tehát, még ha elsőre drágábbnak is tűnik a hitel, hosszabb fix kamatperiódusra alapoznunk a jövőt – mérlegeljünk, mielőtt döntünk!

Összegzés: jobb a minősített fogyasztóbarát lakáshitel, mint egy sima lakáshitel?

A minősített fogyasztóbarát lakáshitel megjelenése óta valamivel egységesebb a bankok lakáshitel kínálata, azonban általános érvényességű szabály, hogy a jó hitelminősítéshez és a kedvezményes hitelhez megfelelő mennyiségű önerő és magasabb, biztonságosan terhelhető nettójövedelem szükséges. Ha ezekkel a feltételekkel rendelkezünk, valószínűsíthetően a minősített fogyasztóbarát lakáshitel lesz a megfelelő választás számunkra, azonban mindenképpen érdemes más lakáshitelekkel is összehasonlítanunk azt, figyelembe venni a kamatperiódus hosszát és a futamidőt.

Célszerű minél több banktól hitelminősítést és minősített fogyasztóbarát lakáshitel ajánlatot kérnünk, hiszen a besorolás és a kedvezmény mértéke eltérhet (például a minősített fogyasztóbarát lakáshitel OTP bank setében teljesen más eredményeket hozhat ki, mint egy ERSTE minősített fogyasztóbarát lakáshitel, ami bankváltással is járhat). Vegyük számításba a korábbi hiteleket is, hiszen számos esetben már eleve van valamilyen teher a fizetésünkön (pl. korábbi lakáshitel, babaváró hitel stb.), amelyek szintén beleszólnak az ajánlatba.

Legyünk minden esetben körültekintőek és mérlegeljünk, hogyan hat ki a hitel a család jövőbeli életére: mennyi törlesztőt vállalhat a család még biztonságosan, megéri-e drágább, de biztonságosabb hitelt választani, csökkenthető-e a THM állami támogatás igénybevételével, illetve hogy mekkora lehet a kockázat, ha a fix kamatperiódus letelik!

Hadtörténeti kuriózum lehet az a 120 darab színes, jó minőségben retusált és digitalizált, publikálás előtt álló felvétel, amely 45 év lappangás után került elő.

Az egyik legígéretesebb hazai technológiai startup által most piacra dobott okos gyűrű lehetővé teszi, hogy egyetlen érintéssel bármilyen infót megosszunk magunkról új ismerősünkkel.

Rekord gyorsasággal fogytak el a jegyek arra 400 fősre tervezett, fiataloknak szóló kapcsolatépítő és önfejlesztő rendezvényre, amelynél a szervezők a közösségi finanszírozás modelljével toboroztak.

Az első hazai közösségi piactéren sikeresen célba ért egy mézes kampány, amelyben a vásárlás mellett egy hartai termelő kaptárait is örökbe lehetett fogadni.

-

De'Longhi Rivelia automata kávégép lenyűgözte a piacot a három International Forum Design Awards (IF) Díj elnyerésével (x)

2024. március 1-jén a De’Longhi, a világszerte elismert vezető háztartási termékeket gyártó vállalat, büszkén mutatta be legújabb innovációját, a Rivelia teljesen automata kávégépet.

- Péntek reggeltől óriási gyorshajtóvadászat kezdődik – itt megtalálja az összes traffipax helyét

- Lépni kellett a banki csalások miatt: átutalási limitet vezet be az OTP

- Este jön a kettős front - időjárás

- Új gomb jön a Gmailben, sokat segít majd

- Van, ahol már pénzért lehet feljelenteni a tilosban parkolókat

- Ezen a sofőrön a szakértők is csak csodálkozni tudtak - videó

GEN Z Fest 2024

Retail Day 2024